空き家に固定資産税はかかる?特定空き家・住宅用地特例と税金の仕組み

更新

実家を相続することになり、

「空き家の固定資産税はかかるの?」

「空き家の場合、固定資産税が6倍になるって聞いたけど本当?」

と不安に感じている方は多いのではないでしょうか。

結論からお伝えすると、空き家であっても固定資産税は発生します。さらに、空き家が市街化区域にある場合は、都市計画税も発生します。

【市街化区域とは】

市街化区域とは、住宅や商業施設が集まり、今後も計画的に市街地として整備されるエリアを指します。駅周辺や住宅地などが該当し、この区域内の土地・建物には、固定資産税に加えて都市計画税が課税されます。

なお、固定資産税の納税通知書に「都市計画税」の記載があれば、その土地は市街化区域にあると判断できます。

そして固定資産税の負担額が大きく変わるのは、主に次の2点です。

- 建物があるか(住宅用地特例の適用)

- 空き家が適切に管理されているか(管理不全空き家・特定空き家)

なお「固定資産税が6倍」と言われるケースは、土地に適用されていた住宅用地特例が外れ、土地の課税標準が元に戻ることが主な原因です。

また、2023年12月13日の法改正で「管理不全空き家」という区分が新設され、従来より早い段階から税負担が重くなる可能性が出てきました。

出典元:国土交通省『空家等対策の推進に関する特別措置法の一部を改正する法律』

本記事では、空き家の固定資産税・都市計画税の仕組みと、税金を抑えるための空き家の所有・管理の考え方について、分かりやすく解説します。

【関連法令】

- 2015年5月26日施行:空家等対策の推進に関する特別措置法(空家対策特別措置法)(特定空き家の定義・行政指導や勧告の法的根拠)

- 2023年12月13日施行:空家対策特別措置法 改正(管理不全空き家の新設、勧告による住宅用地特例の除外)

- 制度根拠:地方税法(固定資産税・都市計画税、住宅用地特例の仕組み)

株式会社シンプル公式

群馬・栃木・埼玉の不動産買取・販売が得意な地域密着の不動産会社です。地域密着企業として、最も買取実績がある不動産会社の1つです。相続・離婚などで売りたい不動産がありましたらお気軽にご相談くださいませ。最短1日で無料査定を行います。

目次

空き家でも固定資産税はかかる

結論から言うと、人が住んでいない空き家であっても固定資産税はかかります。

固定資産税は「住んでいるかどうか」ではなく、土地・建物を所有しているかを基準に課税される税金です。そのため、相続した実家を空き家のままにしている場合や、将来的に使う予定がなく放置している場合でも、毎年の納税義務が発生します。

また、空き家が都市計画法で定められた「市街化区域」にある場合は、固定資産税に加えて都市計画税も課税される点に注意が必要です。

空き家の「固定資産税」と「都市計画税」の計算方法

▼ 固定資産税の計算方法

課税標準額(固定資産税評価額) × 1.4%(標準税率)

▼ 都市計画税の計算方法

課税標準額(固定資産税評価額) × 最高0.3%(制限税率)

固定資産税評価額は、市区町村が土地や建物の立地・面積・構造などをもとに算定する評価額で、この評価額を基準に税額が決まります。

【固定資産税評価額の調べ方】

固定資産税評価額は、毎年4〜6月頃に届く固定資産税の納税通知書(課税明細書)で確認できます。

課税明細書の「価格」または「評価額」と記載されている金額が、土地・建物それぞれの固定資産税評価額です。

納税通知書を紛失した場合は、市区町村の税務課で「固定資産評価証明書」を取得することでも確認できます。

また都市計画税は、市街化区域にある土地・建物のみに課税される税金です。空き家が対象かどうかは、毎年届く固定資産税の納税通知書に「都市計画税」の記載があるかで簡単に確認できます。

住宅用地特例は空き家でも適用

空き家であっても、住宅としての建物が建っている土地であれば「住宅用地特例」が適用され、固定資産税・都市計画税は大きく軽減されます。

ポイントは「住んでいるか」ではなく、住宅用の建物があるかで判断されることです。

| 区分 | 対象面積 | 固定資産税の課税標準の軽減 | 都市計画税の課税標準の軽減 |

|---|---|---|---|

| 小規模住宅用地 | 200㎡以下の部分 | 評価額 × 1/6 | 評価額 × 1/3 |

| 一般住宅用地 | 200㎡を超える部分 | 評価額 × 1/3 | 評価額 × 2/3 |

※軽減は「住宅が建っている土地」が対象です。解体して更地になると、原則として特例は適用されません。

「固定資産税が6倍」と言われる理由

「空き家の固定資産税が6倍になる」と言われるのは、住宅用地特例によって6分の1に軽減されていた土地の課税標準額が、特例除外によって元に戻るためです。

つまり、増額の対象となるのは主に土地部分の固定資産税と都市計画税であり、建物の税額が一律で6倍になるわけではありません。

住宅用地特例が外れると、土地の固定資産税は最大6倍、都市計画税は最大3倍になる可能性があり、結果として税負担が急増したように感じられます。

【全体像】空き家の税金は「建物の有無」と「管理状態」で変わる

【法改正で「管理不全空き家」が新設】

2023年12月13日の改正により、放置すれば特定空き家になり得る状態の空き家は「管理不全空き家」として区分されるようになりました。自治体からの助言・指導に従わず、勧告に至ると住宅用地特例が外れ、税負担が増える可能性があります。

出典元:国土交通省『空家等対策の推進に関する特別措置法の一部を改正する法律』

空き家の税金に関わる重要な制度は「住宅用地特例」と「管理不全空き家・特定空き家(勧告による特例除外)」の2つです。税額は大きく、建物があるかと適切に管理されているかによって変わります。

| 空き家の状態 | 住宅用地特例 | 税金への影響 |

|---|---|---|

| 住宅が建っており、適切に管理されている | 適用される | 税負担は抑えられる |

| 空き家を解体して更地 | 適用されない | 土地の税金が上がる |

| 管理不全空き家(勧告あり) | 適用されない | 税負担が増える可能性 |

| 特定空き家 | 適用されない | 土地の税負担が大きく増える (最大6倍のイメージ) |

結論として、空き家の固定資産税・都市計画税は、「住宅が建っていること」と「適切に管理されていること」を満たしていれば、負担を抑えやすくなります。

反対に、空き家を解体して更地にした場合や、管理が不十分で「管理不全空き家」「特定空き家」として勧告に至ると、住宅用地特例が外れ、税金が大きく上がる可能性があります。

ここからは、空き家の税金がどのような条件で変わるのかについて、「管理状態(管理不全・特定空き家)」と「住宅用地特例」の順に解説します。

空き家の固定資産税が6倍?「特定空き家」と

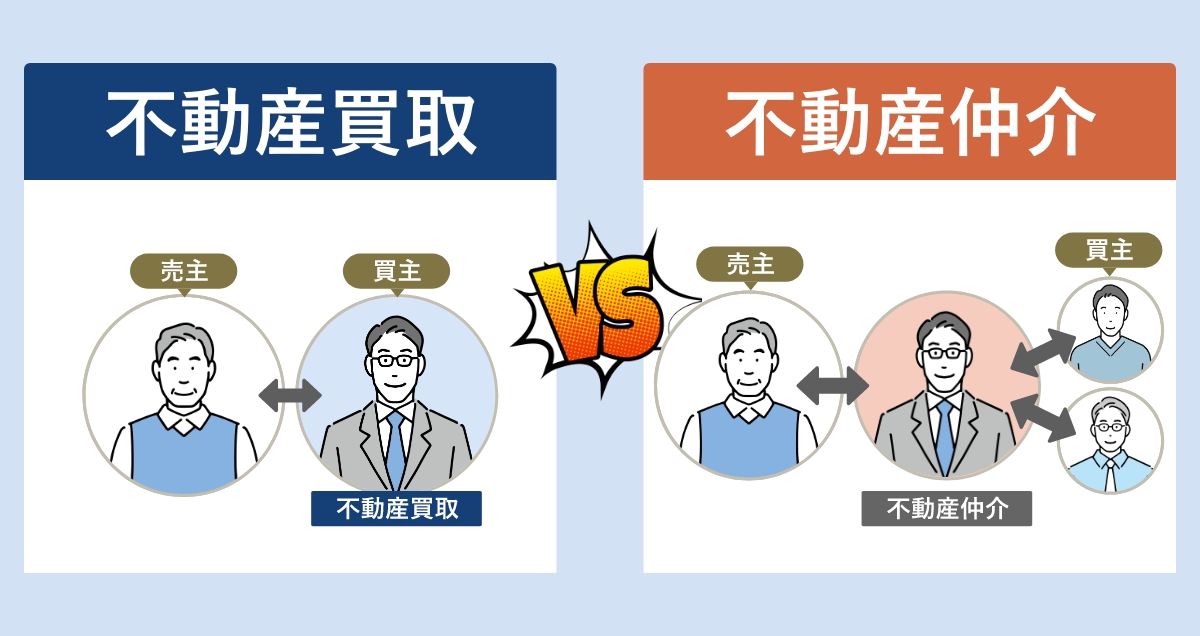

特定空き家とは、2015年5月26日に施行された「空家等対策の推進に関する特別措置法(空家対策特別措置法)」で使われる用語で、放置すると倒壊などの危険がある空き家や周辺の生活環境・景観を著しく損なうおそれがある空き家を指します。

ポイントは「空き家であること」自体ではなく、周辺に悪影響を及ぼすほど管理が不十分かどうかです。

特定空き家の対象条件

特定空き家に該当すると判断されるのは、建物が老朽化して倒壊のおそれがある状態や、ゴミの放置・害虫の発生などで著しく衛生上有害となるおそれがある状態です。

また、外壁の破損や雑草の繁茂などで著しく景観を損ねている、あるいは周辺の生活環境の保全のために放置が不適切と判断される場合も対象になります。

該当性は、自治体が現地確認等を行い、総合的に判断します。

特定空き家の判定の流れ

特定空き家は、いきなり指定されるのではなく、自治体による助言・指導から始まり、改善が見られない場合に勧告、命令へと段階的に進みます。

特に注意すべきなのが「勧告」で、この時点から住宅用地特例の対象外となり、固定資産税や都市計画税の負担が大きく増える可能性があります。

さらに命令に従わない場合は罰則(罰金)の対象となることがあり、最終的に行政代執行で取り壊し等が行われた場合は、原則として所有者に費用が請求されます。

固定資産税は毎年1月1日時点の状態で判断されるため、年内に改善して勧告が解除されれば、翌年以降の増税を回避できる場合もあります。

特定空き家の指定の解除方法

特定空き家の指定を解除するためには、自治体から指摘された危険性や衛生面、景観上の問題を解消する必要があります。

具体的には、建物の補修や一部解体、ゴミの撤去、草木の剪定などを行い、周辺環境への悪影響を取り除くことが求められます。

改善後に自治体へ連絡し、現地確認を受けて問題が解消されたと判断されれば、指定解除につながる可能性があります。

固定資産税の増額はいつから反映される?

固定資産税は毎年1月1日時点の状態を基準に課税されるため、特定空き家や管理不全空き家として問題視された年の税額がすぐに変わるわけではありません。

ただし、自治体から勧告を受けたまま年を越すと、翌年度から住宅用地特例が外れ、土地の固定資産税・都市計画税が増額されます。

そのため、勧告を受けた場合でも年内に改善・解除できれば、税負担の増加を防げる可能性があります。

【2023年法改正】「管理不全空き家」とは

管理不全空き家とは、2023年12月13日に施行された空家対策特別措置法の改正で新たに設けられた区分で、現時点では特定空き家に該当しないものの、このまま放置すると特定空き家になるおそれがある空き家を指します。

従来は「特定空き家」に認定されるまで、固定資産税の住宅用地特例が外れることはありませんでしたが、法改正により、より早い段階から空き家の管理責任が問われる仕組みへと変わりました。

管理不全空き家に該当する状態とは

管理不全空き家に該当するのは、倒壊の危険まではないものの、適切な管理が行われていない状態が続いている空き家です。

具体的には、外壁や屋根の一部破損、窓ガラスの割れ、雑草や樹木の繁茂、敷地内へのゴミの放置などがあり、放置すれば周辺環境や安全性に悪影響を及ぼすおそれがある状態が該当します。

これらは一見すると軽微な劣化に見えますが、自治体の判断では「特定空き家の予備軍」と位置づけられます。

管理不全空き家と特定空き家の違い

管理不全空き家と特定空き家の大きな違いは、危険性の度合いと行政対応の段階です。

管理不全空き家は「今すぐ倒壊するわけではないが、改善しなければ危険になる状態」であるのに対し、特定空き家は「倒壊や衛生・景観面で明確な悪影響が生じている状態」と整理されます。

つまり、管理不全空き家は是正すればリスクを回避できる段階であり、特定空き家は行政措置が強くなる最終段階と考えると分かりやすいでしょう。

管理不全空き家でも固定資産税が高くなる理由

管理不全空き家に指定されたからといって、すぐに固定資産税が上がるわけではありません。

しかし、自治体からの助言・指導に従わず、「勧告」を受けると、その時点で住宅用地特例の対象から外れ、土地の固定資産税・都市計画税が大きく増額されます。

これは特定空き家と同様の扱いとなるため、管理不全空き家は「まだ間に合うが、放置すると税負担が急増する分岐点」といえます。

管理不全空き家に指定された場合の対処法

管理不全空き家に指定された場合でも、早い段階で適切な管理・改善を行えば、勧告や増税を回避できる可能性があります。

具体的には、建物の簡易補修、敷地内の清掃、雑草や樹木の管理などを行い、自治体の指導内容に沿って状態を改善することが重要です。

放置せず、指導段階で対応することが、固定資産税の負担を抑える最も現実的な対策といえるでしょう。

空き家の税金を安くする「住宅用地特例」とは

住宅用地特例とは、住宅が建っている土地について固定資産税・都市計画税の負担を軽減する制度で、空き家であっても条件を満たせば適用されます。

この特例により、住宅用地に該当する土地は課税標準額が引き下げられ、固定資産税や都市計画税を抑えることができます。

ただし、解体や勧告などにより住宅用地として扱われなくなると、特例が外れる点に注意が必要です。

出典元:国土交通省『固定資産税等の住宅用地特例に係る空き家対策上の措置』

空き家を解体すると住宅用地特例の対象外

住宅用地特例は「住宅が建っている土地」を前提とした制度です。空き家を解体して更地にすると、原則として特例の対象外となります。

その結果、土地にかかる固定資産税・都市計画税の課税標準額が引き上げられ、税負担が増えるケースが一般的です。

【例外】隣にある空き家の解体は住宅用地特例の対象

原則として空き家を解体すると住宅用地特例は適用されませんが、自宅の隣地を取得して解体し、庭や自家用駐車場として一体利用する場合は、実務上、自宅と一体の住宅用地とみなされ、特例が継続する可能性があります。

ただし、これは最終的に市区町村の課税判断(運用)によるため、適用可否は自治体の税務担当に事前確認するのが安全です。

なお、月極駐車場やコインパーキングなどの事業用利用では特例が認められないのが一般的で、固定資産税は1月1日時点の利用状況で判定されるため、年末までに利用実態を整えておきましょう。

空き家の固定資産税を抑える方法

空き家の固定資産税を抑えるためには、まず住宅用地特例が適用される状態を維持することが重要です。

具体的には、空き家を解体せず住宅として残すこと、また倒壊や衛生面の問題が生じないよう適切に管理することで、特定空き家への指定を避けることができます。

また、災害による被害や生活困窮など一定の要件を満たす場合には、自治体に固定資産税の減免申請ができるケースもあるため、市区町村の税務課に相談することをおすすめします。

空き家の固定資産税のよくある質問

- 空き家の固定資産税は誰が払うの?

-

空き家の固定資産税は、毎年1月1日時点で登記簿上の所有者となっている人が納税義務者となり、相続登記が未了であっても相続人が支払う必要があります。

- 空き家の固定資産税を未納し続けるとどうなるの?

-

固定資産税を未納のまま放置すると、延滞金が発生するほか、最終的には差押えなどの滞納処分を受ける可能性があります。

- 空き家を解体すると固定資産税はなくなる?

-

建物を解体すると建物分の固定資産税はなくなりますが、土地は住宅用地特例の対象外となるため、結果的に固定資産税・都市計画税の総額が増えるケースが多くなります。

- 空き家の相談は誰にしたらいいの?

-

空き家の固定資産税や管理については、市区町村の税務課や空き家相談窓口、不動産会社、司法書士などに相談すると、状況に応じたアドバイスを受けることができます。

まとめ

空き家であっても固定資産税・都市計画税は原則として発生し、税額は「建物の有無」と「適切に管理されているか」によって大きく変わります。

住宅用地特例が適用されている状態を維持し、特定空き家に指定されないよう管理することが、空き家の税負担を抑えるための基本的な考え方です。

空き家の活用や解体、売却などを検討する際は、税金面だけでなく将来的な管理負担も含めて、早めに専門家や自治体へ相談することをおすすめします。

関連記事