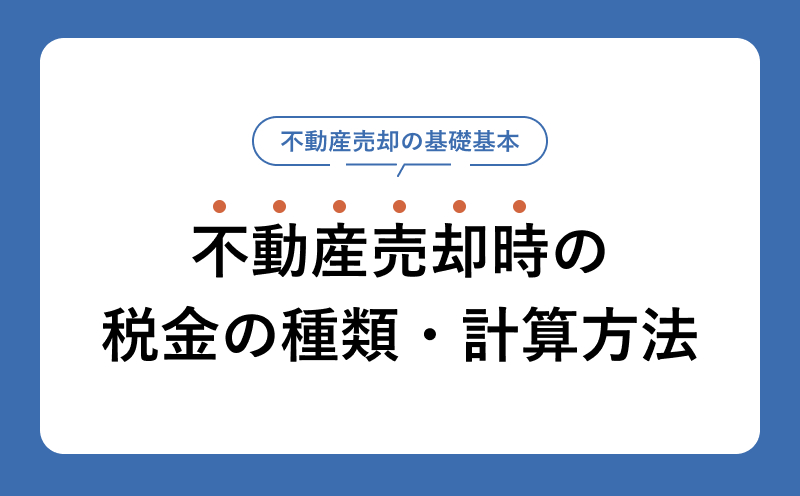

空き家売却の税金を最小にするには?3,000万円控除の条件と「やってはいけない」注意点

更新

空き家を売却すると、譲渡所得税や印紙税など、いくつかの税金が発生する可能性があります。

結論からお伝えすると、空き家売却時の税金を最も安く抑えるコツは「売る前に不用意な活用をしないこと」です。

特別控除が使える条件を満たしているにもかかわらず、先に賃貸や活用、リフォームをしてしまうと、本来払わなくてよかった数百万円単位の税金が発生するケースも少なくありません。

本記事では、空き家売却で発生する税金の種類と、税金を抑えるために必ず知っておきたい特例制度、逆に税金が高くなってしまう注意点まで、分かりやすく解説します。

株式会社シンプル公式

群馬・栃木・埼玉の不動産買取・販売が得意な地域密着の不動産会社です。地域密着企業として、最も買取実績がある不動産会社の1つです。相続・離婚などで売りたい不動産がありましたらお気軽にご相談くださいませ。最短1日で無料査定を行います。

目次

【結論】空き家売却時に発生する税金は状況によって大きく変わる

空き家売却にかかる税金は次の3つの要素によって大きく変わります。

- 取得方法 (相続/購入/贈与)

- 活用方法 (未使用/賃貸/事業)

- 活用方法 (5年・10年の節目/控除期限)

たとえば、同じ空き家を同じ金額で売却した場合でも、支払う税金が「0円」になるケースもあれば、「800万円近く」かかるケースもあります。以下で具体例を見てみましょう。

【前提条件】

- 売却価格:3,000万円

- 取得費・譲渡費用:1,000万円

- 譲渡所得:2,000万円

| ケース | 適用される制度 | 税金の目安 |

|---|---|---|

| 相続で取得し、特例を適用できた場合 | 相続空き家3,000万円特別控除 | 0円 |

| 自分が住んでいた家を売却した場合 | マイホーム3,000万円特別控除 | 0円 |

| 10年以上所有していた場合 | 長期譲渡所得(軽減税率) | 約284万円 |

| 5年以上所有していた場合 | 長期譲渡所得(通常税率) | 約406万円 |

| 5年未満で売却した場合 | 短期譲渡所得 | 約793万円 |

このように、売却価格が同じでも「取得のしかた」や「売却時期」が違うだけで、税金に数百万円単位の差が生じます。

特に、相続した空き家や以前住んでいた空き家であれば、3,000万円特別控除を使える可能性があり、本来かからなくてよい税金を支払ってしまうケースも少なくありません。

空き家売却時に税金を払いすぎないために、まずは空き家売却時に発生する4つの税金について見ていきます。

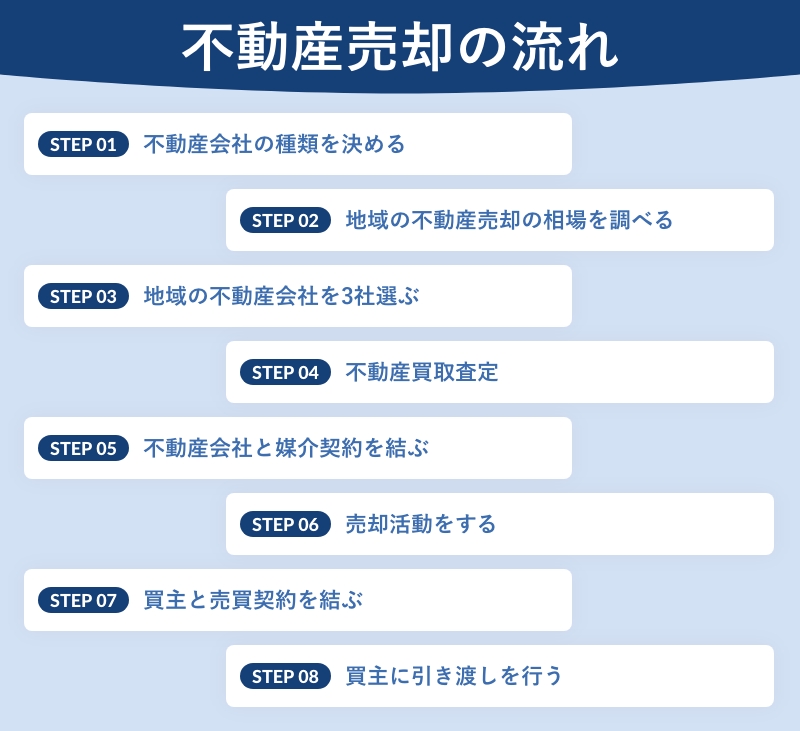

空き家売却でかかる4つの税金の種類

空き家を売却する際にかかる税金は主に次の4つです。

- 譲渡所得税

- 印紙税

- 固定資産税

- 登録免許税

それぞれ詳しく解説していきます。

譲渡所得税

| 支払い時期 | 売却した翌年の確定申告時 (2月16日〜3月15日) |

|---|---|

| 計算式 | 売却価格 −(取得費+譲渡費用)− 特別控除 |

譲渡所得税とは、空き家を売却して利益(譲渡所得)が出た場合にかかる税金です。空き家売却にかかる税金の中で、最も金額が大きくなりやすい税金です。

【取得費とは】

土地や建物の購入代金・建築代金などを指し、譲渡費用には仲介手数料や売却のためにかかった解体費用などが含まれます。この譲渡所得に対して、所有期間に応じた税率(約20%〜約40%)がかかります。

ただし、3,000万円特別控除などの特例が使える場合は、譲渡所得そのものがゼロになり、税金がかからないケースもあります。

印紙税

| 支払い時期 | 不動産売買契約書を作成する時 |

|---|---|

| 税額の目安 |

1,000円〜30,000円程度 (売却価格1,000万円〜1億円の場合) |

印紙税とは、空き家売却時に作成する不動産売買契約書に課される税金です。契約書に収入印紙を貼り付けて納税します。

印紙税の金額は契約金額によって決まっており、たとえば売却価格が1,000万円超5,000万円以下の場合は10,000円、5,000万円超1億円以下の場合は30,000円が一般的です(※軽減税率適用時)。

譲渡所得税と比べると金額は小さいものの、売買契約書を作成する以上、原則として必ず発生する税金である点は押さえておきましょう。

固定資産税

| 支払い時期 | 毎年4月〜6月頃 (自治体により異なる) |

|---|---|

| 税額の目安 |

固定資産税評価額 × 1.4% (例:評価額1,000万円の場合 → 年間約14万円) |

固定資産税は、毎年1月1日時点で不動産を所有している人に課される地方税です。そのため、年の途中で空き家を売却した場合でも、その年分の固定資産税は原則として売主が納税義務を負います。

実務上は、売却日を基準に日割り計算で買主と按分するケースが一般的ですが、これは法律上の義務ではなく、売買契約での取り決めとなります。

【注意点】

空き家を解体して更地にすると、住宅用地の特例が外れ、翌年度以降の固定資産税が高くなる可能性があります。売却前に安易に解体すると、税負担が増えるケースもあるため注意が必要です。

登録免許税

| 支払い時期 | 登記手続きを行う時 |

|---|---|

| 税額の目安 |

1件につき1,000円〜数万円程度 (登記内容により異なる) |

登録免許税とは、不動産の登記手続きを行う際にかかる税金です。空き家売却では、主に抵当権抹消登記や所有権移転登記の場面で発生します。

住宅ローンが残っている空き家を売却する場合、抵当権抹消登記が必要となり、この際の登録免許税は不動産1件につき1,000円です。

なお、所有権移転登記にかかる登録免許税は、原則として買主が負担するため、売主側の負担は比較的少ないケースが一般的です。

続いて、4つの税金を抑えるために活用できる特例について見ていきましょう。

空き家の税金を抑えるために使える制度・特別控除

空き家を売却した際に発生する譲渡所得税は、一定の条件を満たすことで大幅に軽減、またはゼロにできる制度や特別控除があります。

特に重要なのが、次の3つの制度・特別控除です。

- 相続空き家の3,000万円特別控除

- マイホームの3,000万円特別控除

- 長期譲渡所得の軽減税率

それぞれ詳しく見ていきます。

相続空き家の3,000万円特別控除

| 控除額 | 譲渡所得から最大3,000万円 |

|---|---|

| 対象 | 相続・遺贈で取得した空き家 |

相続空き家の3,000万円特別控除とは、相続や遺贈によって取得した空き家を売却した場合に、譲渡所得から最大3,000万円を差し引ける制度です。

売却益が3,000万円以内であれば、譲渡所得税がかからないケースも多く、空き家売却時に最も節税効果が大きい特例といえます。

【主な適用条件】

- 相続開始から一定期間内に売却していること

- 相続後、賃貸や事業に使用していないこと

- 1981年5月31日以前に建築された住宅であること

- 耐震リフォーム、または解体して売却していること

- 売却価格が1億円以下であること

条件はやや厳しいものの、該当する場合は数百万円単位の節税につながるため、相続した空き家を売却する際は必ず確認しておきたい特例です。

マイホームの3,000万円特別控除

| 控除額 | 譲渡所得から最大3,000万円 |

|---|---|

| 対象 | 自分が住んでいた住宅(居住用財産) |

マイホームの3,000万円特別控除とは、自分が住んでいた家を売却した場合に、譲渡所得から最大3,000万円を控除できる制度です。

転居後に空き家となった住宅であっても、一定の条件を満たせばこの特例を利用できます。

【主な適用条件】

- 売却する家に実際に居住していたこと

- 住まなくなってから一定期間内に売却していること

- 親子・夫婦など特別な関係者への売却でないこと

- 過去に同じ特例を使っていないこと

相続空き家の特別控除と同様に、売却益が3,000万円以内であれば譲渡所得税がかからないケースもあり、非常に節税効果の高い制度です。

長期譲渡所得の軽減税率

| 内容 | 譲渡所得税の税率を引き下げ |

|---|---|

| 対象 | 10年以上所有していた居住用財産 |

長期譲渡所得の軽減税率とは、10年以上所有していたマイホームを売却した場合に、譲渡所得税の税率が引き下げられる特例です。

通常、長期譲渡所得の税率は約20%ですが、この特例を適用すると、一定の金額まで約14%まで税率が下がります。

【ポイント】

この特例は「3,000万円を差し引く控除」ではなく、税率そのものを下げる制度です。マイホームの3,000万円特別控除と併用できるケースもある点が特徴です。

長期間所有していた空き家を売却する場合は、所有期間が10年を超えているかを必ず確認しておきましょう。

つづいては、逆に税金が高くなってしまうので気を付けるポイントを解説していきます。

空き家の税金が高くなってしまうケース

空き家売却では、売却価格そのものよりも「売る前の行動」や「売却のタイミング」によって、本来抑えられたはずの税金が高額になってしまうケースが少なくありません。

ここでは、特に注意すべき3つのケースを解説します。

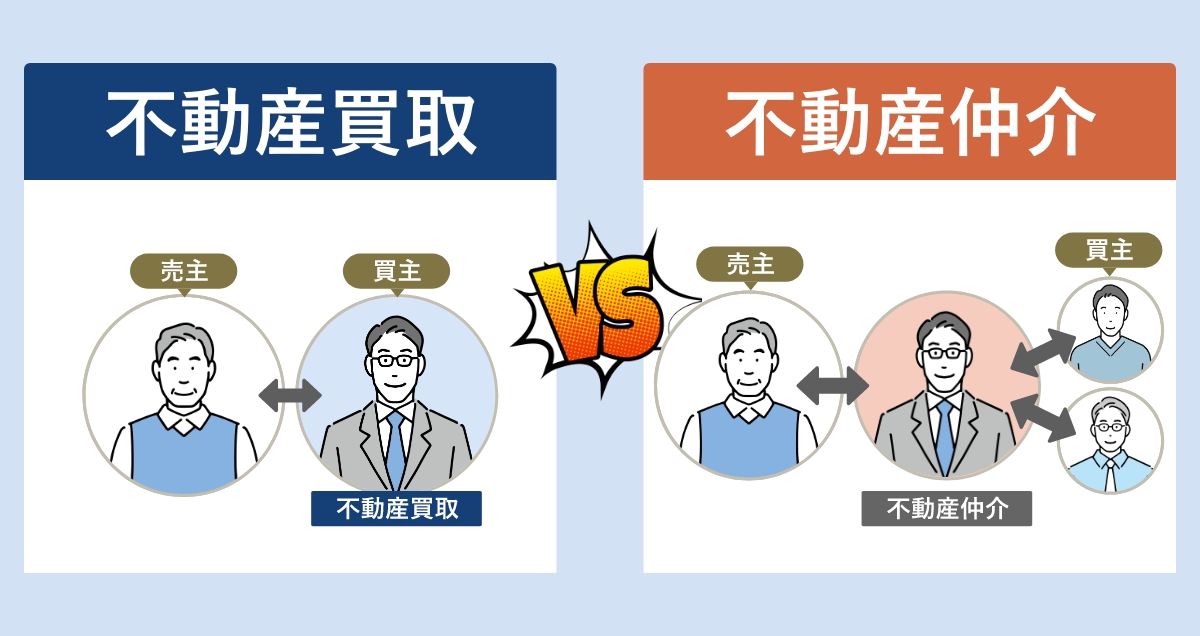

売却前に賃貸や事業利用をしてしまった場合

相続した空き家や、以前住んでいた空き家を売却前に賃貸に出したり、事業用として利用してしまうと、3,000万円特別控除が使えなくなる可能性があります。

これは、相続空き家の3,000万円特別控除やマイホームの3,000万円特別控除が、「居住用財産」や「未利用の空き家」を対象としているためです。

【よくある失敗例】

- 売るまでの間、空き家を一時的に賃貸に出した

- 事務所や倉庫として使い始めた

- 知人に無償で貸していた

このような使い方をすると、数百万円単位の節税チャンスを自ら失ってしまうこともあります。相続した空き家や元マイホームは、安易に活用せず、まず売却を前提に検討することが重要です。

特別控除の期限を過ぎて売却した場合

空き家売却に使える制度・特別控除の多くには、「売却できる期限」が設けられています。

たとえば、相続空き家の3,000万円特別控除では、相続開始から一定期間内に売却することが条件となっています。

「そのうち売ろう」「もう少し様子を見よう」と売却を先延ばしにした結果、気づいた時には特例が使えなくなっていたというケースも少なくありません。

【注意点】

特別控除の期限は、売却の準備を始めた日ではなく、実際に売却した日で判断されます。

相続した空き家を長期間放置している場合は、「まだ大丈夫」と思い込まず、早めに期限を確認することが大切です。

所有期間5年未満で売却した場合

空き家売却では、所有期間が5年を超えているかどうかによって、譲渡所得税の税率が大きく変わります。

所有期間が5年未満の場合は「短期譲渡所得」となり、税率は約40%と非常に高くなります。

一方、5年を超えて所有していれば「長期譲渡所得」となり、税率は約20%まで下がります。

【注意点】

所有期間は「取得した日」からではなく、売却した年の1月1日時点で判定されます。数か月の差で税率が倍近く変わることもあります。

売却を急ぐ必要がない場合は、5年を超えてから売却するだけで税金を大きく抑えられるケースもあるため、売却時期の見極めが重要です。

ここまで見てきたように、空き家売却の税金は「知らなかった」だけで高くなってしまうことがあります。

空き家売却の税金で失敗しないためのチェックリスト

空き家売却の税金は、「知らなかった」「確認していなかった」だけで数百万円単位の差が出てしまうこともあります。

売却を進める前に、以下のポイントを一つずつ確認しておきましょう。

- 相続で取得した空き家、または以前住んでいた家に該当する

- 3,000万円特別控除が使える条件を満たしている

- 売却前に賃貸・事業利用をしていない

- 特別控除の期限内に売却できそうか確認した

- 所有期間が5年・10年の節目を超えているか把握している

- 売却価格と取得費・譲渡費用を整理している

これらを事前に確認しておくだけで、空き家売却時の税金トラブルをほぼ防ぐことができます。

空き家売却時で特別控除を受けるためには確定申告を

空き家売却で3,000万円特別控除や軽減税率などの制度を利用する場合、必ず確定申告を行う必要があります。

たとえ譲渡所得税がゼロになる場合でも、確定申告をしなければ特別控除は適用されません。

【確定申告の基本】

- 申告期間:売却した翌年の2月16日〜3月15日

- 提出先:住所地を管轄する税務署

- 必要書類:売買契約書、取得費が分かる書類、登記事項証明書など

特別控除の要件は細かく、書類の不備によって控除が認められないケースもあります。

不安がある場合は、税理士や不動産会社など、空き家売却に詳しい専門家へ事前に相談すると安心です。

空き家売却時の税金のよくある質問

- 空き家を売却したら必ず税金はかかりますか?

- いいえ。売却によって利益(譲渡所得)が出なければ、譲渡所得税はかかりません。また、3,000万円特別控除が適用できる場合は、税金がゼロになるケースもあります。

- 相続した空き家はすぐ売った方が税金は安いですか?

- 多くの場合、早めに売却した方が有利です。相続空き家の3,000万円特別控除には期限があるため、放置していると制度が使えなくなる可能性があります。

- 空き家をリフォームしてから売ると税金は安くなりますか?

- 必ずしも安くなるとは限りません。リフォームによって特別控除の対象外になるケースもあるため、税金面では「何もしない方が有利」な場合もあります。

- 売却した年の固定資産税は誰が払いますか?

- 原則として、1月1日時点の所有者が全額納税します。ただし、実務上は売却日を基準に日割りで按分するケースが一般的です。

まとめ

空き家売却にかかる税金は、売却価格よりも「売る前の行動」と「タイミング」によって大きく変わります。

特別控除や制度を正しく使えば、本来支払わなくてよい税金をゼロにできる可能性もあります。

一方で、賃貸や事業利用をしてしまったり、売却時期を誤ったりすると、数百万円単位の税金を余計に支払うことにもなりかねません。

空き家売却で税金の失敗を防ぐためには、売却前の段階で専門家に相談することがもっとも確実な方法です。

「この空き家は特別控除が使えるのか?」 「今売るのが得なのか?」 といった疑問がある方は、無料相談・無料査定を活用して、早めに確認することをおすすめします。

関連記事